不動産の消費税還付はもうできない!?その理由とは。

令和1年12月、不動産投資家、大家さんにショックなニュースが発表されました。

年末の税制改正大綱で、ついに居住用不動産の消費税還付ができなくなる改正が発表されたのです。

その内容は、わずかに一言です。

「居住用賃貸建物の課税仕入れについては、仕入税額控除制度の適用を認めない。」

この改正の適用時期は、令和2年10月1日以降に引き渡された物件からです。

(令和2年3月31日までに、建築請負契約などを結んだ場合は、令和2年10月1日以降の引渡しでも、今回の改正は適用されません。)

一般の人にも不動産投資が注目を集めたのは、「金持ち父さん貧乏父さん」が出版された平成12年くらいからです。

その時から今まで2度の税制改正がありましたが、それでもまだ消費税還付ができる余地が残されていました。

しかし、今回の3度目の改正で、ついに終止符が打たれたと思います。

今回のコラムでは、なぜもう不動産の消費税還付が出来なくなったのか、また、なぜ過去の改正ではまだ消費税還付ができる余地があったのか解説したいと思います。

今回のお話は、居住用の賃貸不動産を前提としているので、テナントや事務所などの事業用賃貸物件や太陽光設備などは、今まで通り一定の手続きを踏めば、消費税の還付は可能です。

1.そもそも不動産の消費税還付とは

消費税とは、消費者が物品などを購入した際に負担するものですが、一般の消費者は消費税を直接税務署へ納付はしません。

消費税は、「事業者」が売上先(消費者)から「預かった消費税」から、仕入先に「支払った消費税」を差し引いて納めるというのが原則です。

そのため、「預かった消費税」より「支払った消費税」のほうが多い場合には、払いすぎた消費税は還付されます。

例えば、皆さんが事業者として本屋さんを営んでいたとします。

本1冊を1,100円(税込)で販売して、その仕入れが880円(税込)だったとします。

その場合、預かった消費税の100円から80円を差し引いた20円を税務署へ納付します。

| 本の売上 | 1,100円 | 預かり消費税 | 100円 |

| 本の仕入 | 880円 | 支払い消費税 | △80円 | 納付する消費税 | 20円 |

では仮にこの年に本屋さんの本社を5,500万円(うち消費税500万円)で「建替え(建築)」したとします。

この場合はどうなるのでしょうか。

| 本の売上 | 1,100円 | 預かり消費税 | 100円 |

| 本の仕入 | 880円 | 支払い消費税 | △80円 |

| 建物の建築 | 5,500万円 | 支払い消費税 | △5,000,000円 |

| 還付される消費税 | △4,999,980円 |

今度は、預かった消費税100円より、支払った消費税の5,000,080円の方が多いため、4,999,980円が還付(戻ってくる)されます。

これが消費税還付の基本的な仕組みです。

しかし、これを不動産オーナーに置き換えた時に問題が生じます。

消費税では、政策的な配慮から消費税が「非課税」とされているものがあります。

その1つが居住用物件の賃料です。

受取る賃貸料は「非課税」なのに、それに対応する建物の仕入れは控除しても良いのか?

これが不動産賃貸業における消費税還付の問題点であり、その不動産を購入した個人や法人がすでに事業を行っているか、もともと消費税申告をしているかなどの状況によって、結果的に還付がされる人とされない人に分かれてしまっていました。

それでは、どのような人が還付を受けられたのでしょうか。

その歴史を解説したいと思います。

2、消費税が還付される条件とは?

皆さんが、普段はサラリーマンや居住用物件のオーナーだった場合、いきなり建物の建築や物件の購入をしても消費税は還付されません。

それは、皆さんが事業者ではない又は消費税の納税義務がないからです。

消費税が還付されるには、次の2つの条件をクリアしなければなりません。

【条件1】消費税の「課税事業者」である事

消費税の課税事業者になる方法は2つあります。

(方法:1)「課税事業者選択届出書」を税務署へ提出する。

(方法:2)2年前(基準期間)の売上高が1,000万円を超えた者は自然とその年課税事業者となります。

課税事業者選択届出書(記入例)

[条件2] 建物の引渡しがある月に「課税売上」を計上し、「課税売上割合」を100%に近づける事

消費税の申告上、先ほどの500万円の消費税の還付額には、ある分数式が入ります。

| 5,000,000円(消費税) | × | 課税売上 | = | 還付される消費税 | |

| 課税売上+非課税売上 |

この割合を「課税売上割合」といい、仕入れ税額はこの割合に応じて還付されます。

用語の説明

課税売上…テナントの賃料、自動販売機の手数料など、消費税込みの売上

非課税売上…居住用の賃料や礼金など、消費税がオンされていない売上

課税売上割合…課税売上と非課税売上の合計に対する、課税売上の割合

課税事業者…消費税の申告義務がある法人や個人

免税事業者…消費税の申告義務がない法人や個人

つまり、その建物の引渡しを受ける個人や法人が、すでにテナント収入がある者やその他の事業をやっている者であれば還付され、何の事業もしていない者であれば、還付されないということになってしまいます。

(そもそも課税売上がないので)

さらに、上の算式の通り、引渡しを受ける物件の居住用賃料を多く受け取ると還付額が薄まってしまうため、引渡しの日が、決算日に近い方が多く還付されるということにもなってしまいます。

3、自動販売機による消費税還付スキーム

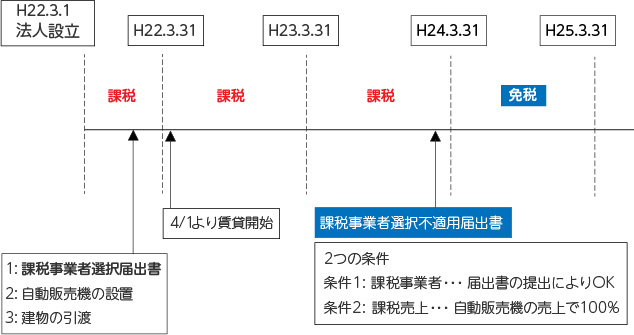

平成22年以前は、これらの理屈により、次の3つのステップで消費税還付が可能でした。

STEP1: 課税事業者選択届出書の提出

STEP2:自動販売機の設置で、課税売上を計上

STEP3:日割り賃料などをもらう前に、建物の引渡し (課税売上割合100%)

4、平成22年度税制改正とは?

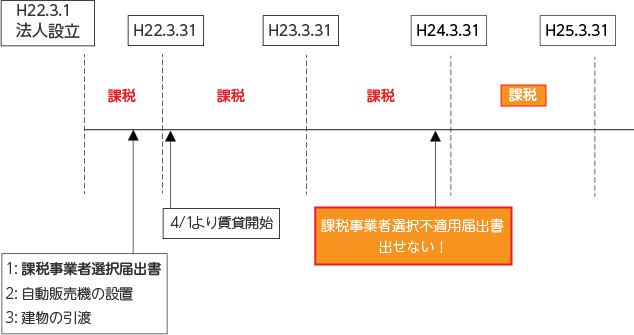

この自動販売機の設置による消費税還付スキームが横行したため、平成22年4月に改正がありました。

【主な改正内容】*不動産投資家向けに簡略して記載します。

課税事業者選択届出書を提出して課税事業者となった場合で、課税事業者となった日から2年以内に建物の引渡しを受けたときは、3年間は免税事業者に戻ることが出来ない。

この改正は、消費税還付が出来ないというより、3年間(法人の場合は第4期になることが多いです。)は、消費税の課税事業者として、消費税の申告をしなければいけないとルールです。

★先ほどでは、「課税事業者選択不適用届出書」の提出により、免税事業者に戻れた平成25年3月31日期が課税事業者のままになります。

それでは、3年間後が消費税の課税事業者だと、どのような影響があるのでしょうか?

消費税法には、「課税売上割合が著しく変動した場合の調整計算」というルールがあります。

これは、各年において「課税売上割合」が大幅に変動した者は、3年間をトータルした課税売上割合(通算課税売上割合)で消費税を再計算するというものです。

これによって、自販機スキームの者は、引渡しの時こそ、課税売上割合が100%ですが、その後は、どんどん居住用賃料の非課税売上が入ってくるので、3年間トータルした場合の「通算課税売上割合」は1%程度になってしまい、3年後の消費税申告で、初年度に還付を受けた消費税のほとんどを返納することになります。

■この改正によってもまだ消費税還付を受けられたる人

平成22年の改正に該当する人は、「課税事業者選択届出書の提出」や「提出後、2年以内の購入」などの制限があったので、該当しない人にはまだ消費税還付が可能でした。

<平成22年の税制改正を受けてもまだ消費税還付が可能だった人>

・「課税事業者選択届出書」を提出して、2年を超えてから物件を購入する者。

・「課税事業者選択届出書」を提出せずに、2年前の売上が1,000万円を超えたことにより、自然と課税事業者となる者など。

(これらの者は、3年後の調整計算がある事業年度は免税事業者に戻ることができたので、調整計算をする必要がありませんでした。)

5、平成28年度税制改正とは?

そこで再び平成28年4月に消費税法が改正されました。

【主な改正内容】*不動産投資家向けに簡略にしています。

平成28年4月以降に物件を購入した課税事業者(建物金額が1,000万円以上)は、3年間は免税事業者に戻れない。

この平成28年4月の税制改正で、平成22年の改正では塞がれなかった穴が塞がれ、消費税還付を受けた者は、すべて調整計算をする可能性があることになったのです。

ただし、この調整計算の対象となる者は、一定の計算により、課税売上割合の「変動率」が50%以上で、かつ、「変動差」が5%以上という要件があるので、3年間の家賃収入以上の課税売上を計上することができれば、3年後の事業年度で調整計算をする必要がありませんでした。

変動率 =(仕入れ等の課税期間の課税売上割合 - 通算課税売上割合) ÷ 仕入れ等の課税期間の課税売上割合 ≧ 50%

変動差 = 仕入れ等の課税期間の課税売上割合 - 通算課税売上割合 ≧ 5%

そこで、調整計算のある3年後の事業年度までに家賃収入以上の課税売上を、何かしらの事業の売上で計上できた人は、還付された税額を返納しなくても済んでいたのです。

6、そして、令和2年度の税制改正

そして、令和2年の消費税法の改正です。

冒頭でも記載しましたが、その内容はわずかに一言。

「居住用賃貸建物の課税仕入れについては、仕入税額控除制度の適用を認めない。」

平成28年までの改正は、消費税還付はできるけど、3年後の事業年度で調整計算が必要な事業者は、調整計算にて還付された消費税額を返納する内容でした。

結局のところ、今回の改正までは、いかに調整計算の対象にならないかが論点でした。

しかし、今回の改正は3年後の出口で調整するのではなく、居住用賃貸建物を仕入れた段階の入口の時点で、消費税還付が塞がれてしまいました。

7、まとめ

今回の令和2年の消費税法の改正で、居住用物件の消費税還付はもうできなくなったと思います。

消費税還付は、不動産を購入した最初の段階で還付があるので、不動産購入後のキャッシュフローが良くなり、賃貸経営において非常に有利なものだった事に間違いはありません。

ただ、低金利の現代では、不動産を保有するメリットや不動産賃貸業の魅力は、まだまだあります。

不動産を購入する人は、老後の資金の確保や相続税対策など様々だと思いますが、総じて不動産自体が好きな人が多いと思います。

最近では、シェアハウスや不正融資の問題もありましたが、堅実に本質を見極めながら経営すれば、不動産賃貸業は、ご自身の資産の形成にたいへん有効なものです。

ぜひ安全性を意識して、時代に合った賃貸経営をしてもらえればと思います。

税理士法人根本事務所では、不動産の購入時に必要な融資や、収支シミュレーションなど、無料にてご相談にお乗りしております。

物件を買ってからではなく、買う「前に」専門家に相談することで、数々のリスクから身を守って頂くことが可能です。

ちょっとしたご質問、ご相談でも構いませんので、心配事があるようでしたら、ぜひ一度お電話下さい。