6.不動産の「交換」をした場合の特例 / 所得税法58条

「固定資産の交換の特例」とは、1年以上所有していた固定資産を他人が1年以上所有していた固定資産と交換し、その交換により取得した資産を、譲渡した資産と同一の用途に供した場合には、従来からその資産を所有していた場合と実質的に変わらないため、譲渡がなかったものとみなされる制度です。

固定資産の交換は、不動産だけでなく、機械装置や船舶などにも適用がありますが、ここでは不動産を前提に解説をします。

(不動産には、土地、建物だけでなく、借地権や建物附属設備を含みます。)

不動産の交換は、実際には、「自分の自宅」と「他人の自宅」を交換する人などは少ないと思いますが、 共有地の解消や借地権者と地主の借地関係を解消する (借地権と底地の交換)ために使用されることが多いです。

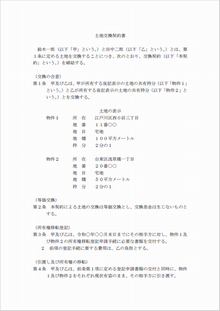

土地交換契約書のひな形

(1)適用のための主な要件

- 同一種類の不動産の交換をすること

- 取得資産と譲渡資産は、それぞれ所有期間が1年以上であること

※相続により取得した不動産については、故人の所有期間を含みます - 取得資産を譲渡資産の譲渡直前の用途と同一の用途に供すること

- 「譲渡資産の時価」と「取得資産の時価」との差額が、いずれか高い方の価額の20%以内であること

(同じくらいの価値の不動産同士でないと適用できません。) - 取得資産は相手方において、交換のために取得したものでないこと

(2)固定資産の交換をした場合の確定申告の手続き

「固定資産の交換の特例」の適用を受けるためには、確定申告が必要です。

交換をした年分の確定申告書の第三表の「特例適用条文」の欄に「所法58条」と記載し、次の書類ととも納税地の所轄税務署に確定申告書を提出しましょう。

確定申告添付書類

- 譲渡所得の内訳書 (確定申告書付表兼計算明細書) 【土地・建物用】

- 交換契約書の写し

- 交換した不動産と取得した不動産の登記事項証明書

- 交換した不動産と取得した不動産の時価の計算根拠を示す書類

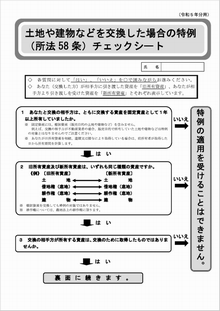

- 土地や建物などを交換した場合の特例(所法58条)チェックシート

チェックシート

(3)不動産の交換のQ&A

Q:「同一の種類」の不動産の交換とは、どのような事でしょうか。

A:例えば、土地(借地権を含む)は土地と交換、建物(附属設備含む)は建物と交換するという事です。

Q:「同一の用途」とは、どのような事でしょうか。

A:取得資産を譲渡資産の譲渡直前の用途と「同一の用途」に供したかどうかは、その資産の種類に応じて、おおむね次に掲げる区分により判定します。

| 資産の種類 | 用途の区分 |

|---|---|

| 土地 | 宅地、田畑、山林、原野、その他 |

| 建物 | 居住用、店舗や事務所用、工場、倉庫 |

例えば、「居住用の土地建物」と「店舗用の土地建物」を交換した場合には、土地については、「宅地」と「宅地」のため、交換の特例が適用できますが、建物については、「居住用」と「店舗用」なので、適用できません。

Q:店舗併用住宅の取り扱いは、どうなりますか?

A:店舗併用住宅である場合には、居住用専用又は、店舗専用として判定できます。

Q:宅地と駐車場は、適用できますか?

A:市街地にあり、青空駐車場のようにその土地の利用状況からして、いつでも建物を建てることができる場合は、その用途は「宅地」として取扱われますので、適用できます。

一方で、「アスファルト舗装の駐車場」の場合は、いつでも建物を建てることができる状態にないので、適用できません。

Q:交換により取得した不動産は、「譲渡直前の用途と同一の用途に供する」とありますが、売却してはいけないのでしょうか。

A:例えば、同一の用途で使用しようと思って交換した後に、たまたま良い売却条件の提案などがあり、交換により取得した不動産を売却した場合には、本特例を適用して差し替えないものと考えます。

反対に、そもそも転売目的などで交換した場合には、本特例の要件を満たさないことになります。

Q:甲(借地人)は、乙(地主)から土地を賃借し、建物を建築し居住しています。

この度、この土地の借地関係を解消し、2つの土地に分筆の後、それぞれの所有権にする事になりました。

この場合は、交換の特例は適用することができますか?

A:所得税法58条第1項の土地とは、借地権も含むとされております。

その他の要件を満たしていれば、借地権と底地の交換は、同じ種類の資産(土地)と考えて交換特例を適用することができます。

Q:上記のように借地権と底地の交換する場合、分筆後のそれぞれの土地の接道状況や諸条件の交渉の末、国税庁が公表している路線価の借地権割合と異なる比率で土地の分筆を行い、それぞれの土地を所有権としました。

この結果、交換による時価の差額が20%を超えてしまいそうです。

この場合は、固定資産の交換の特例は適用できないのでしょうか。

A:今回のような借地権と底地に限らず、交換当事者の諸条件により、正常価格ベースでは時価のかい離がある不動産の交換を行ったとしても、交換当事者に特別な関係がなく、贈与があったと認められるような特別な事情がない限りは、交換当事者間の主観的価値が同額であったとして、本特例を適用して差し替えないと考えます。