【不動産コラム】土地の所有者と建物の所有者が違う場合の課税関係

今回は、「土地の所有者」と「建物の所有者」が違う場合の課税関係について、解説したいと思います。

一般的には、自分の持っている土地に自分で建物を建てるなど、土地と建物の名義が同じ場合が多いですが、 父の所有している土地に息子が建物を建てる又は父の所有している土地に息子が設立した会社で建物を建てるなど、土地と建物の所有者が異なることがあります。

この時、当事者同士が親族や特殊関係者なので、地代の受取や借地権の設定など特に金銭的なやりとりをしたくない場合には、どのようなことに注意すれば良いのでしょうか。

(ここでは実務的な要望が多い、親族同士なので出来れば無償でやりたいけど、それで問題がないかという前提で解説をしたいと思います。)

そもそも自分の土地に第三者が建物を建てるとは、ご自身の土地の借地権部分を第三者に譲渡して、ご自身は個人地主として底地を所有する形態となります。

通常、個人地主は借地権の設定時に更地価額の70%程度の「権利金」を収受して、毎年少額の地代を受け取ることになります。

借家人は借地借家法により強く保護され、個人地主は契約の解除がない限りは、半永久的に土地を自由に使用することは出来ません。

ただ、親子や同族会社のような特殊関係者間では、権利金の支払い・受取りをしないで土地を使用するケースが出てきます。

この場合に何も手続きをしないと「地代の設定」や「借地権」についてどのような課税関係があるのでしょうか?

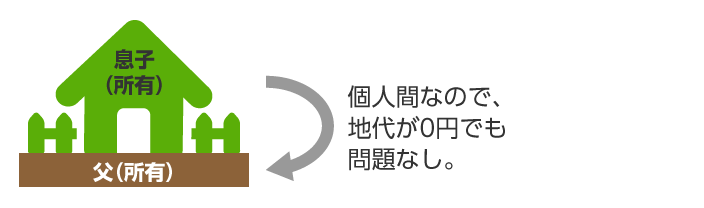

ケース1:個人の所有している土地に、別の個人が建物を建てる場合

(父の所有している土地に息子が建物を建てるなど)

このケースは、地代の受取をゼロ円にして、借地権の設定の対価をもらわなくても何も問題はございません。

個人間の使用貸借(無償の貸借)は、賃貸借と異なり借地借家法により保護されないためです。

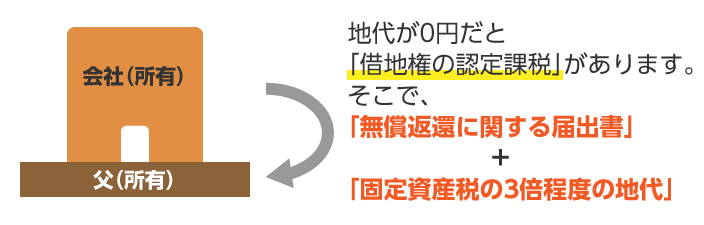

ケース2:個人の所有している土地に、「法人で」建物を建てる場合

(父の所有している土地に、息子が設立した不動産所有法人で建物を建てるなど)

この場合は不動産所有法人側で、借地権相当額の贈与を受けたという取扱いが行われてしまいます。これを「借地権の認定課税」といいます。

法人は営利を目的としているため、「タダで」という考え方がありません。

何も手続きをしない場合の不動産所有法人の仕訳

借地権 / 受贈益 (借地権の金額が利益として計上される)

何も手続きをしないと借地権相当額の益金(収入)を計上しないといけませんので、この認定課税を避けるため、税務署へ「土地の無償返還に関する届出書」という書類を提出します。

これは将来建物を取り壊して立ち退く際に、逆に法人側から個人地主に「借地権の対価」を請求しない(タダで借地権を返す)ので、現在の認定課税を見送ってもらう手続きです。

この場合の地代(不動産所有法人から父への)ですが、固定資産税の3倍相当額を支払うようにすると、父の相続の際に更地評価の80%の評価額で評価され、更に「貸付事業用宅地等」として小規模宅地の特例の適用の対象になりますので固定資産税の3倍程度の地代を設定するとよろしいと思います。

*他に「相当の地代」を受け取る方法、「定期借地権の設定」の方法もありますのでご相談ください。

その他のケース:

その他のケースとして、稀ではありますが、「法人所有の土地」に「別の法人」で建物を建てる。

又は、「地主が法人」で「個人」が建物を建てるケースが想定されます。

このようなケースについてはさらに複雑な論点がありますので、その場合は不動産に詳しい税理士にご相談ください。